奈飞的专注成就了它,专注当然是好的,但一旦出现问题,那就是动摇企业根本的巨大挑战。

文 | 李军

来源:财经十一人

最近全球互联网行业最大的新闻是奈飞在公布一季度财报后暴跌35%,股价回到了五年前的水平。作为互联网龙头股”FANG”中的一员(Facebook, Amazon, Netflix, Google),奈飞和Facebook一样被彻底抹去了光环。

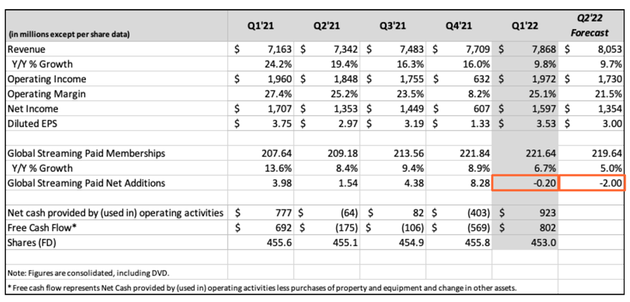

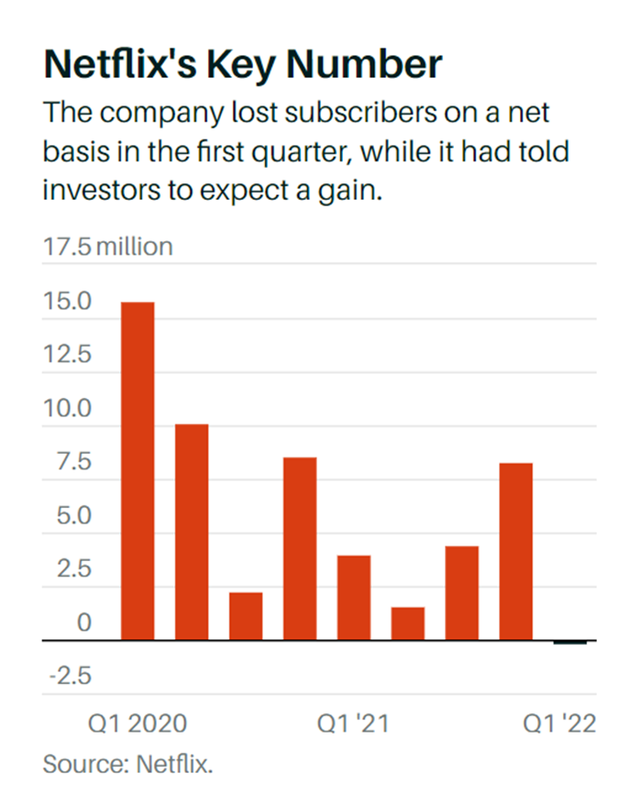

暴跌的直接原因很简单:上周二公布的财报显示2022年一季度奈飞全球用户减少20万。这是最近十几年来首次用户减少。更令投资者失望的是,财报中预计二季度全球用户还将减少200万。

用户破天荒减少的一个重要原因是俄乌冲突导致的俄罗斯业务关闭,一次性减少70万用户。但真正让市场恐慌的是奈飞一季度的预测值和实际值相差实在太大了。去年四季度财报里奈飞预计今年一季度用户增长250万。但就算加上俄罗斯的70万用户,奈飞一季度的实际新增也只有50万。预测和实际值相差了200万,这说明发生了奈飞也没有预料到的变化。归根结底市场担心的是奈飞的全球用户增长基本见顶,所以对奈飞未来的成长性产生动摇,最终推动奈飞股价跳水。

任何成功的互联网企业都需要面对高速成长向稳定成长的过渡,也包括已经高速增长十几年并成为行业巨无霸的奈飞。

为什么奈飞一出现用户规模见顶的趋势,市场就立即争相夺路而逃?答案就在奈飞的业务模式中。

选了一条最难的路

互联网企业初期的业务模式和收入来源往往是简单直接的。比如Google发家于搜索引擎,Amazon崛起于电商零售。但随着企业成长壮大,多元化业务模式和收入来源就成为必经之路。Google的核心业务从搜索服务扩展到数字化营销平台、安卓操作系统、本地服务搜索,以及收购YouTube提供视频广告等。Amazon也从线上零售扩展到线下收购全食超市,并提供云计算服务AWS、电商零售交付服务Fulfillment by Amazon(FBA)和互联网广告服务等等。

哪怕是最初业务模式极为单一的Meta,除了自己的Facebook平台也收购了Instagram和WhatsApp,力争获得跨平台业务协作的优势。更不用说后来Meta改换招牌全面进军元宇宙业务,以及百折不挠推进数字货币Libra等等。

反观奈飞,简直就是专注到极致的单目标企业,始终聚焦在流媒体业务。公司只有最近两年才开始涉足游戏等领域,而且还处于试水阶段。聚焦当然是好的,让企业能够把所有资源和创新全部聚焦于一点,迅速成长为这个领域的巨头。但反过来说,一旦这一点出现问题,那就是动摇企业根本的巨大挑战。

除了业务模式单一,奈飞的专注还体现在收入结构上。娱乐媒体行业天然就有两种主要收入来源:2C的用户订阅收入及2B的广告和推广收入。不论是传统的电视媒体还是新兴的互联网媒体,大多数企业都是两条腿走路以兼顾2C与2B两边的需求。奈飞的前身是DVD出租行业,所以一直聚焦于2C端,从建立流媒体平台以来一直只获取用户订阅收入。其创始人和CEO黑斯廷斯(Reed Hastings)一直都表示,广告对于客户体验是有害的,奈飞将一直坚守无广告模式以提供最佳的用户观影体验。

所以奈飞在成为流媒体巨头的过程中一直保有自己鲜明的特点:业务模式单一,收入单一,增长方向单一。这为奈飞飞速发展创造了非常聚焦的路径。反过来说,奈飞的发展前景也与用户新增紧紧绑定在了一起。这种极端单一的业务模式存在的问题就是:如果新增用户放缓,未来成长性立即会受到质疑。

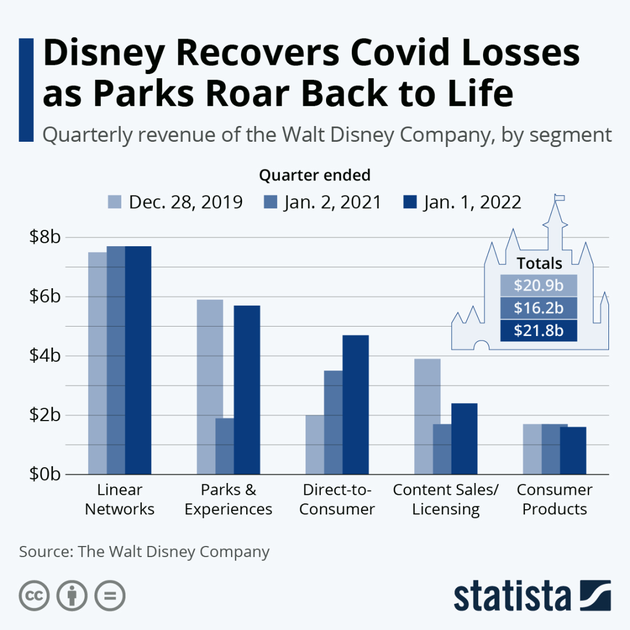

而奈飞在流媒体领域的竞争对手们,要不然就是多元化经营的媒体集团,要不然就是短期内根本不需要依靠流媒体业务挣钱的互联网新贵。它们完全没有奈飞这样的问题。比如迪士尼,旗下包括传统电视、主题公园、内容直销(包括流媒体)、内容许可和消费者产品五大业务板块。其中奈飞的主要竞争对手Disney+只是内容直销业务板块的一部分。

数据来源:奈飞财报

数据来源:奈飞财报奈飞的另一个竞争对手HBO Max则是华纳媒体的一个业务线条。华纳媒体本身包括了华纳兄弟影业、一大堆有线电视包括CNN等,还有华纳音乐集团等参股业务,是一个非常庞杂的媒体集团。在2021年和Discovery合并之前,华纳媒体又属于通信巨头AT&T。所以这又是一个层层多元化的媒体巨头。

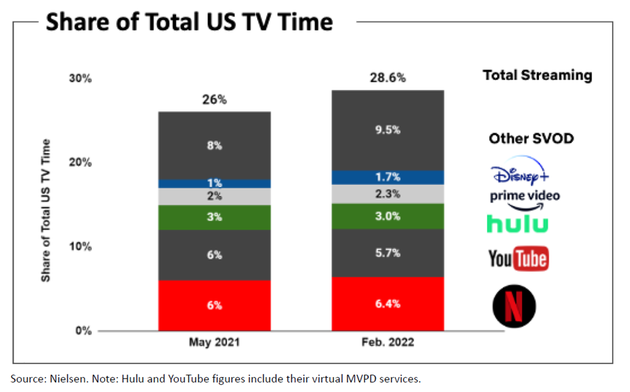

至于奈飞的另外三个互联网对手Google/YouTube,Amazon和Apple,都是横跨多个领域的巨头。属于Google的YouTube就不用说了,本身就是Google互联网广告产业链的一环,完全不依赖于订阅收入都能够活得很好。

Amazon则根本没有单纯靠流媒体挣钱的计划。它的Amazon Prime Video只是Amazon Prime服务中的一项,更多是为了锁定现有的Amazon Prime会员。至于Apple,它旗下的内容服务不管是Apple News+还是Apple TV,短期内也都没有盈利的要求,所以和奈飞的竞争角度完全不一样。

图:奈飞在美国市场上的主要竞争对手

图:奈飞在美国市场上的主要竞争对手来源:奈飞 2022年一季度财报

所以如果流媒体行业用户增长的天花板真的已经被触摸到,那么对于奈飞的冲击是最大的。事实也是如此,在奈飞股价暴跌当天,迪士尼、Amazon等公司的股价只有个位数的波动,并没有受到很大影响。

即便是专注在本业,奈飞也有一个痛点,在低潮的时候被暴露出来了。和迪士尼、华纳媒体及康卡斯特(NBC环球的母公司)等传统媒体巨头不同的是,奈飞缺乏一个深厚的内容库。尽管自从纸牌屋开始奈飞就在不断推出叫好叫座的剧集,但白手起家始终是非常困难的,需要漫长的积累时间。所以奈飞一直以两位数的增长速度在内容领域增加投入,希望弥补内容方面的劣势。在推出“纸牌屋”第一季的2013年,奈飞的内容制作预算只有24亿美元。但到了2021年,奈飞的内容制作实际花费已经突破了170亿美元,是2013年的七倍。

尽管奈飞的内容制作花费目前还低于迪士尼和华纳娱乐/Discovery,但奈飞单一的业务模式使其在内容制作回报方面是相对不足的。奈飞生产的内容仅限于自己的平台播放,这就意味着全球79亿人中只有不足10%的人能被覆盖到。在可见的未来,这一覆盖范围也不会有很大变化。

而对于迪士尼和华纳媒体来说,它们可以选择与全球的院线合作发行,或者将影片上架到自己的流媒体平台上。分发方式可以根据不同国家/地区状况灵活掌握,最终做到收益最大化。所以从受众规模上来说,奈飞的投入产出是不如传统媒体巨头的。支撑奈飞不断加大内容制作投入的重要原因就是快速增长的用户群体。如果奈飞的订阅用户最终稳定在2-3亿的规模,根据现有的业务模式,公司是无法支撑和竞争对手相当的内容制作总预算的。

从以上的分析我们可以看到,奈飞的高估值和高投入的前提就是基于快速增长的用户规模。一旦确认触摸到市场天花板后,奈飞就必须寻找新的业务增长模式来取代原有的聚焦用户增长模式,否则市场预期和股价就会下行。对于奈飞来说,2022财年公司已经到了转型的关键节点。

奈飞的管理层其实已经看到了这一点。所以在最近几年中,公司每隔1年-2年就会上调一次价格,尤其是在相对成熟的北美和欧洲市场。奈飞在北美市场的平均用户价值(ARPU)也因调价从2018年四季度的11.28美元增长到2021年的14.68美元,增长超过30%。

尽管奈飞在不断调整价格,希望通过提高单用户价值来分担一部分用户增长压力,但这样的措施显然是远远不够的。一方面价格调整的幅度和频率是非常有限的,另一方面从2019年11月份以来迪士尼等竞争对手纷纷推出自己的流媒体服务,对于奈飞形成明显的竞争压力。再加上各家流媒体在发布初期都采用低价策略,导致奈飞的价格一直处于流媒体行业整体的最高水平。所以奈飞通过调整价格来拉动收入增加的空间并不大。

提价之外的战术

这次用户总数下降逼迫奈飞不得不采取果断措施寻找新的业务增长方向,不能再慢吞吞的通过价格调整分担增长的压力。从奈飞上周公开表态来看,目前已经明确了几个新的办法。

首先是打击共享账号的行为,减少业务收入流失。根据奈飞公布的数据,全球有近1亿用户是通过非法的共享账号来观看奈飞的,其中有3000万在北美。要知道,奈飞全球不过只有2.2亿用户。非法共享账号的观众数量居然达到了合法订阅用户的近一半,这可实在是一个巨大的比例。

当然,巨大比例背后其实也是奈飞自己埋下的祸根。在从现有的有线电视客户群撬动新用户时,奈飞积极鼓励已注册用户共享账号以刺激潜在用户取消有线电视的订阅,转投奈飞。如图为2017年奈飞美国的推特官方账号鼓励用户共享账号:爱他/她就共享账号吧。

到了奈飞用户增速放缓的今天,共享账号泛滥导致其负面作用远大于吸引潜在用户的正面作用。潜在用户哪怕是被奈飞的内容吸引,也由于有免费账号而不会去付费订阅。根据2020年的统计数据,13-24岁的年轻用户中有56%曾将自己的奈飞用户名/口令提供给非家庭成员,如朋友或亲戚等,最终导致奈飞成为流媒体中共享账号最严重的平台。

共享账号不断增多就意味奈飞在不断失血。因此奈飞在上周的财报电话会议上表示,将提供“一个巨大的机会”给那些使用共享账号的用户。

虽然奈飞如何把这些“免费观影”转化为合法用户的具体措施还不得而知,但从目前的一些测试行动中我们可以大概了解到,奈飞在智利、哥斯达黎加和秘鲁市场即将启动一项测试计划,可以让付费用户增加两个不在一起居住的人的“子账户”,价格为每月约3美元。这是奈飞转化现有“免费观影”用户的尝试。

奈飞当然希望目前的1亿“免费观影”用户全都转化为合法的付费用户,但如何掌握价格和转化比率之间的弹性关系,并尽量避免对新增用户产生影响,这对于奈飞来说是一个挑战。

另外一个重大举措则是奈飞考虑推出包含广告的平价版订阅包。这是奈飞对以前原则作出的重大改变,当然也意味着公司正式开启获取2B端的收入渠道。

奈飞可以获取多少广告收入呢,我们可以通过同是流媒体服务商的Roku广告收入进行估算。Roku作为北美机顶盒市场的领先者,拥有接近6000万用户,2021年广告收入23亿美元。目前奈飞全球用户2.2亿,其中北美用户近7500万。如果奈飞最终全面引入含广告的订阅包,其广告收入不会少于Roku的水平。如果奈飞能够在多年积累的用户观影数据基础上提供多种客群(Consumer Segments)的精细化营销能力,那一定会受到广告主的追捧。毕竟奈飞的客户是社会上最有消费潜力的一群。

当然,一部分对观看体验不在意的价格敏感用户也会转而选择平价版订阅包,这会造成奈飞现有收入的流失。如何通过产品的精心设计对不同用户进行区隔以避免收入流失,是奈飞未来需要面临的问题。

除了以上举措之外,奈飞还在战略和战术层面有其它的一些动作,比如奈飞在游戏领域的布局。公司于2021年9月收购了游戏开发商 Night School Studio。Night School Studio 由其游戏处女作《超自然神秘冒险 Oxenfree》而闻名。接着公司在2022年3月又收购了芬兰游戏开发商Next Games。除此以外,奈飞最近还推出了一系列精选的移动游戏供订户选择。此举表明,奈飞希望利用游戏增加平台黏性,并延长用户在该公司平台上停留的时间。毕竟该公司CEO黑斯廷斯(Reed Hastings)曾表示,奈飞使用时长最大的竞争者是游戏、TikTok和睡眠。

当然,很难说奈飞是不是从更长远的角度在游戏产业进行布局的。毕竟在未来,不论是内容娱乐还是游戏娱乐,沉浸式交互的元宇宙环境都是最终的发展方向。但在短期内,这些布局案将不会给奈飞的业务收入带来什么改变。

对于流媒体产业来说,它实际上是一个横跨电影和电视产业的“缝合怪”。传统的电视剧集模式是每周固定更新,观众在持续订阅过程中每周都可以看到一集新的内容。这就让观众有持续订阅的动力。除非自己追的剧集在新的一季里质量大大下降,观众才会考虑取消订阅。而对于电影来说,则是一部一部的售卖,不存在持续订阅的问题。

当美国流媒体平台播出新的剧集时,目前采用的都是一次性全部上线。观众在快速追完一季之后会立即失去订阅的动力。所以在如何平衡平台黏性和满足观众观看需求方面,流媒体平台还需要逐渐摸索。这个问题对于同时拥有传统电视的媒体巨头可能还不突出,但对于奈飞这样的纯流媒体平台就是特别突出的挑战。如果某一天奈飞也开始尝试分批上架新创作的热门剧集,我一点也不会吃惊。

奈飞未来潜在的另一个发展方向是优化推荐引擎和推荐方式,并加强用户参与的深度。目前奈飞虽然提供了内容推荐功能,但推荐的智能水平一直被人诟病。奈飞现在开始尝试让用户标注特别喜爱的内容。用户通过选择对特别喜爱的内容竖起两个大拇指,可以让平台了解他们对什么类型的剧集和电影特别感兴趣。在此之前,平台已经向用户提供了点赞的按钮。但公司后来认为单是按赞或不赞无法完全捕捉到观众的情绪,所以提供更多的用户参与方式。未来奈飞在这个方向上会不会玩出一些用户社交的花样,也是值得我们关注的。

绕不开的两个问题

无论奈飞作出多少战术性的创新,战略上奈飞始终要解决两个问题:IP变现的广度和深度。

和其他媒体巨头一样,奈飞是通过创造内容并变现获取收入的,其中最有效的途径就是打造超级IP。所谓IP变现的广度就是有多少人能够为奈飞创造的内容买单。前面我已经提到,由于没有和院线的合作,奈飞的IP变现广度只能覆盖全球10%不到的人口,和迪士尼等竞争对手相比是远远不够的。

至于IP变现深度,奈飞更是处于非常原始的状态。历史上的几大超级IP电影,如007系列,星球大战,蝙蝠侠、哈利波特等,除了票房创造收入,主题公园,衍生产品(如乐高玩具)和特许商品及商标使用权,给这些超级IP的创作者带来了巨大的收益。

而奈飞哪怕是创造出“鱿鱼游戏”这样横扫全球的知名IP,其绝大部分收益也只能从订阅收入获得。所以奈飞哪怕创造出更多的知名IP,在和迪士尼、康卡斯特这样的媒体巨头相比,都是用单维优势对抗竞争者的立体进攻。如果奈飞希望做成百年老店,具备和媒体巨头全面对抗的能力,必须全面丰富自己的内容变现能力。否则奈飞在内容创作的投入产出方面永远会略逊一筹,只能最终成长为一个二流的媒体巨头。

奈飞的发展历程和今天所处的困境及未来面对的问题说明了一个简单朴素的商业道理:高超的专业能力确实是一个商业体的护城河,专业能力越高,护城河越深。反之,如果不辅之以同样高超的商业手段和模式,护城河也将成为天花板。

奈飞流媒体护城河